Feliz 2026 pra você que é (ou pretende ser) PJ! 🎉 E também para todos que, como nós, trabalham independente do regime. Vamos ver hoje o que a nova isenção do imposto de renda significa para os profissionais PJ!

Começo o ano com a mesma missão de sempre: traduzir o “contabilês/juridiquês” das novas regras em algo que faça sentido pra quem está no dia a dia entregando código, projeto, consultoria… e precisa saber se a conta continua fechando no final do mês.

Este ano já começou com a manchete da isenção de Imposto de Renda para quem ganha até R$ 5 mil, tributação de dividendos e, como sempre, o impacto para profissionais PJ é bem diferente do que aparece na chamada do jornal.

Sobre a isenção do Imposto de Renda até R$ 5.000, vamos a alguns pontos:

Ponto 1: gambiarra tributária (mais uma)

Atenção aos detalhes: trata-se de uma isenção para quem ganha… até R$ 5 mil por mês.

Não se discute aqui o quão coerente seja isentar essas pessoas do IR, e dos bons efeitos macroeconômicos.

O questionável é a falácia propagada pelo Governo e Grande Mídia: na verdade, a tabela do imposto de renda não foi atualizada. Ela continua a mesma, com um penduricalho a mais: um descontinho* especial.

*Esse desconto ainda existe, mas é reduzido, para quem ganhar de R$ 5.000,01 a R$ 7.350.

Já quem ganhar R$ 7.350, com um centavo a mais…

Ponto 2: CLT se ferra de novo, até na isenção do Imposto de Renda

Quem tiver salário de R$ 7.350,01 não tem desconto nenhum. Isto é, continua pagando os 27,5% de sempre para o imposto de renda.

O correto seria revisar a tabela do IR inteira, talvez até incluindo mais faixas, e manter os primeiros R$ 5.000 isentos para todos. Mas em vez disso, foi instituído numa tabela paralela o intervalo dos 5 a 7,35 mil para ser uma “escadinha”…

Ponto 3: Profissionais PJ se beneficiam da isenção do Imposto de Renda 👍

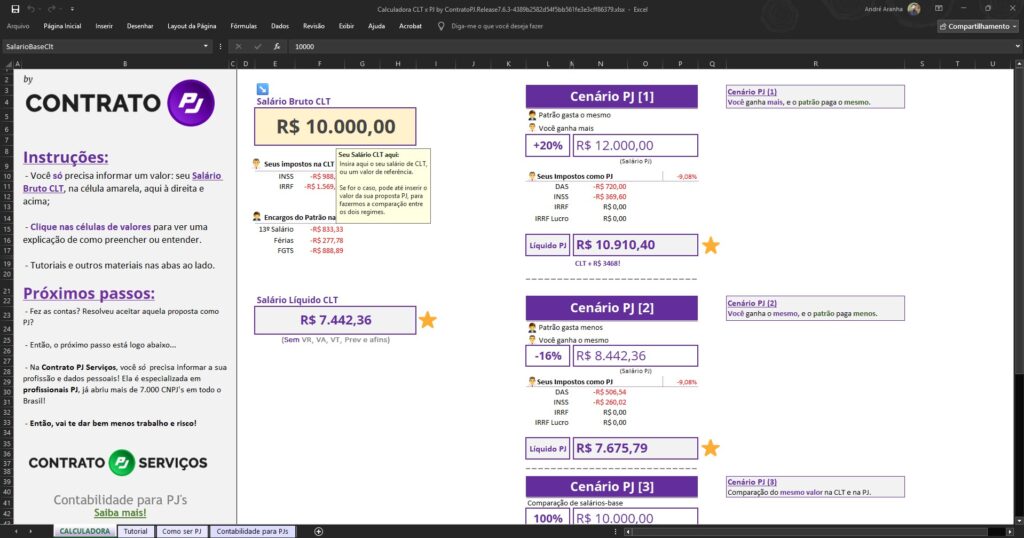

Os profissionais PJ estão sujeitos ao Imposto de Renda Pessoa Física apenas em uma parcela do seu “salário” bruto. (Por “salário”, entenda-se: rendimentos brutos do PJ).

Seguindo nossas recomendações padrão de otimização tributária, o profissional PJ declara 28% do seu salário como pró-labore – e é sobre este valor que pagará o IR.

Então, para ter um pró-labore de R$ 5.000 e sair da isenção total, é necessário um salário PJ de R$ 20.000 por mês.

Então, até R$ 20 mil por mês, o(a) PJ está isento do IRPF, ao contrário do que era antes! ✅

Isso quer dizer que, mesmo tendo alta renda, os profissionais PJ acabaram ganhando um descontinho nos seus tributos, lembrando que o IRPF nunca foi o maior custo dos PJ’s.

Ponto 4: Tributação de Dividendos

Mas em contrapartida a tudo isso, o Governo instituiu um novo imposto visando abocanhar os dividendos – até então isentos totalmente.

No caso dos profissionais PJ, dividendo é tudo aquilo que sobra depois de declarar o pró-labore. Isto é, 72% do salário bruto.

Porém, só entrou na mira quem recebe dividendos acima de R$ 50 MIL por mês (ou R$ 600 mil por ano). Também não se discute aqui a coerência dessa tributação…

Mas este cenário, definitivamente, não é o de profissionais PJ assalariados. Para ter um dividendo desses, seria necessário um salário bruto de R$ 60 mil por mês. E só por isso podemos concluir que seguimos isentos da tributação de dividendos!

Como se não bastasse, uma segunda discussão vem se desenrolando sobre a aplicabilidade dessa nova Lei a empresas do Simples Nacional, pois ela entra em conflito não só com a Lei que rege o Simples, mas também com a própria Constituição Federal. Mas ainda não há sinal de consenso.

Lembrando que não faz sentido para o profissional PJ constituir sua firma fora do Simples Nacional, há mais essa camada de proteção contra a tributação de dividendos.

Resumo e Conclusão

Os profissionais PJ ganharam a Isenção de Imposto de Renda, ao passo que seguem ilesos de qualquer aumento de imposto nos dividendos! 👍

Enfim, trabalhar como PJ parece ter ficado ainda mais vantajoso, apesar de ainda haver várias discussões em andamento.

Se você quiser receber alertas e explicações como esta em primeira mão, assina a minha newsletter no LinkedIn! É por lá que você pode ser avisado(a) quando houver qualquer mudança que afete os PJ’s 👇

Contrato PJ

Contrato PJ